16家银行2022年金融科技“成绩单”:资金投入总额超1787亿 战略走向纵深

发布日期:2023-05-15 点击次数:1776 发布来源:安徽皖新融资租赁有限公司

最新的2022年年度报告显示,建设银行(601939.SH)金融科技投入首次出现同比下滑,工商银行(601398.SH)、邮储银行(601658.SH)科技投入增速大幅放缓,交通银行(601328.SH)、中国银行(601988.SH)和农业银行(601288.SH)还保持着两位数以上的高增长追赶态势。

01破千亿之后

2019年,是金融数字化进程提速的关键一年。央行当年印发了《金融科技(FinTech)发展规划(2019-2021年)》,推动金融机构部署科技战略,加大科技投入和研发应用。

自此,以国有大行和股份行为代表,开展了激烈的金融科技竞赛。也是从2019年开始,各大行在年报中,开始完整的披露科技战略、科技投入和科技人员等信息,作为银行数字化转型力度的关键量化指标。

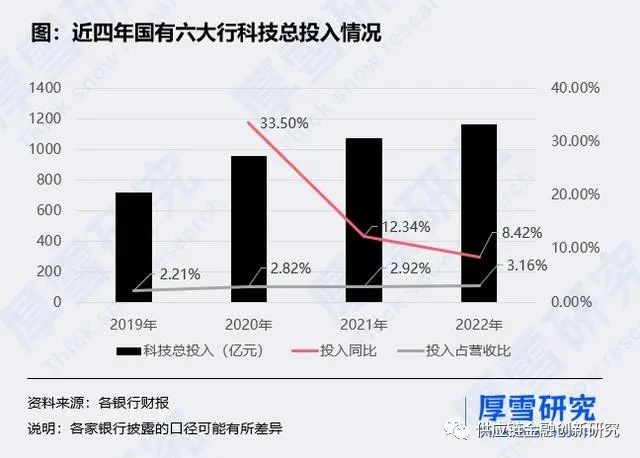

年报数据显示,从2019年到2021年,国有六大行的整体科技投入分别为716.76亿元、956.86亿元和1074.93亿元,2020年和2021年的整体增速高达33.5%和12.34%。到了2022年,六大行的科技投入总额为1165.49亿元,但同比增速放缓到8.42%。

由此,六大行的科技竞赛从高速投入,进入了追求高质量阶段。从原因上分析,一是金融科技的发展的周期规律使然,机构数字化转型的早期更多是搭根基,科技投入爆发式高增长,当科技投入达到一定量级,基础设施也基本建成,后续更注重业务应用和数字运营,资本投入的增长自然放缓。二是在2022年息差下行等大环境影响下,大行的营收增长遇阻,工商银行和建设银行甚至出现营收同比下滑,从而加大了成本控制力度,对于科技投入也有所影响。

02三个梯队

虽然整体增速放缓,但在科技投入的周期上,六大行并不一致,出现了明显的分化。

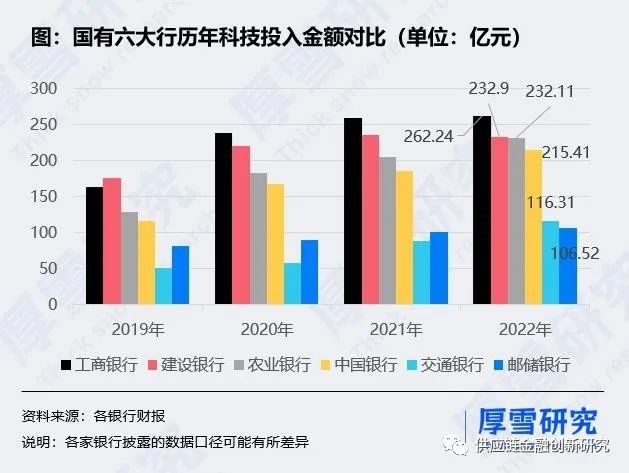

从近几年科技投入金额来看,工商银行和建设银行是科技投入第一梯队,除了2019年建行科技投入176.33亿元,比工商银行的163.74亿元高之外,之后几年一直是工商银行领先,并且投入差距在扩大。在2022年,工商银行科技投入262.24亿元排名第一,比建设银行的232.9亿元高出29.34亿元,差额也是近几年的最大值。

农业银行和中国银行是第二梯队,但与第一梯队的差距逐步缩小,甚至在2022年已经迎头赶上。尤其是农业银行,科技投入从2019年的127.9亿元,持续增长到2022年 232.11亿元,与建设银行仅差0.79亿元。中国银行科技投入力度也很大,从2019年116.54亿元增长到2022年的215.41亿元。

投入金额的第三梯队是邮储银行和交通银行,二者科技投入从2019年的81.8亿元和50.45亿元,飞奔到2022年的106.52亿元和116.31亿元,特别是交通银行,四年实现了投入翻倍,并在2022年反超了邮储银行。

03追赶者交行

从历年科技投入金额的增速,也能看出交通银行的增势更猛。

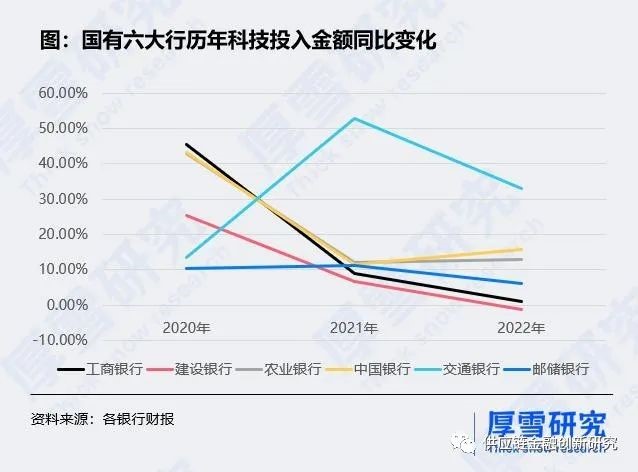

在2022年,交通银行的科技投入同比增速达到32.93%,上一年的增速更是达到52.87%,近两年增速远超其他大行。2022年,交通银行的营收增速也出现明显下降,仅增长1.33%,因此超高速的科技投入更加难能可贵。

2022年科技投入增速在10%以上的还有中国银行和农业银行,分别达到15.70%和13.05%,仍然处于高速增长中,并且比上一年增速还有所提升。

科技投入金额最高的工商银行和建设银行,2022年科技投入增长出现疲态,增速分别为0.91%和-1.21%。建设银行也是近几年首家出现科技投入同比下降的国有大行。另外,邮储银行科技投入增长在2022年出现放缓,但也维持在6.2%的较高水平。

从金额和增速的历年对比,可以看出各家银行在科技投入上的不同周期和阶段。

建设银行的科技投入期更早,在2019年时就达到投入总金额的第一,2020年的增速为25.38%,之后两年大幅降速。

工商银行、农业银行和中国银行,在2020年科技投入增速均达到40%以上,为当年的最高峰,之后这三家也进入增速放缓阶段,但工商银行增速下降更快,农业银行和中国银行则仍然稳定在年增长10%以上的水平。

交通银行和邮储银行是追赶者,在2020年二者的科技投入金额和增速均最低,增速分别为13.46%和10.35%,之后两年,交通银行启动了狂飙模式,邮储银行则依然平稳追赶,增速维持“居中”状态。

043%营收投入比

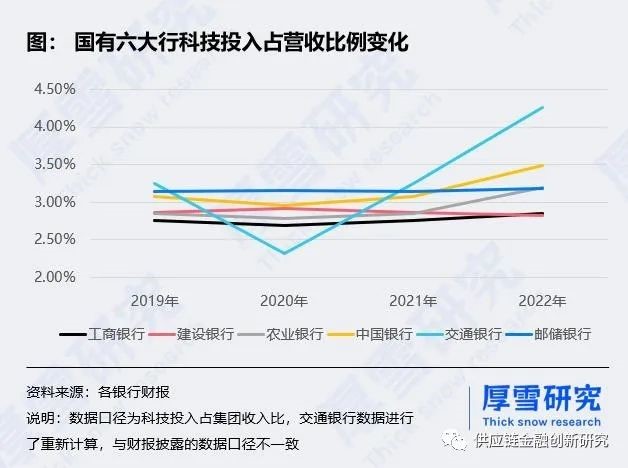

观察各家银行的金融科技投入力度,绝对额容易受规模和当年经营波动的影响,科技投入占营收比重指标则提供了另外一个观察维度。不过,科技投入和营收并不是纯线性关系,当银行营收规模达到一定程度后,科技投入占营收的比会降低。

从2019年到2022年,六大行整体科技投入占集团营收比分别为2.21%、2.82%、 2.92%和3.16%,总体维持着持续增长态势。

不过,在六大行内部,这一比例却分化明显。

在2022年,交通银行披露的金融科技投入占营业收入比高达5.26%,为六大行最高。需要说明的是,交通银行财报中披露的口径为科技投入占本行营业收入,其他行披露的为占集团营收,统一口径后交通银行约为4.26%,也是远高于其他大行。

中国银行、农业银行和邮储银行2022年金融科技投入占营业收入比在3%以上,分别为3.49%、3.20%和3.18%。而营收规模最大的工商银行和建设银行最低,分别为2.86%和2.83%。

相比近四年的平均投入比例,2022年交通银行4.26%的数据比四年平均水平高出0.99个百分点,中国银行、农业银行分别高出0.34和0.28个百分点,另外三家银行变化较小,均在0.1个百分点以内,其中仅建设银行一家比四年平均下跌了0.04个百分点。

058.7万科技人员

金融的数字化转型,数字化认知和技术能力,是实现这一转型的前提条件,而科技人才必不可缺。

从2022年金融科技人员数量和占比来看(注:各家披露统计口径可能有所差异),工商银行最多,拥有36000 名科技人员,占员工总数的8.30%,2019年以来数量维持小幅增长状态。

建设银行、中国银行和农业银行,科技员工均超过万人,分别达到15811人、13318人和10021人,占员工总数的比例分别为4.20%、4.35%和2.20%。科技员工数量近几年维持较快增长,其中中国银行四年来科技人员增长了87.42%,建设银行增长了55.34%。

邮储银行和交通银行科技员工数量分别为6371人和5862人,占员工总数的比例为3.27%和6.38%,近四年科技人员数量也保持高速增长,邮储银行增速预计在100%以上,交通银行增长69.42%。

从六大行科技人员整体情况来看,2020和2021年均实现10%以上人数增长,在2022年科技人员总数为87383人,增速降到了6.6%。跟科技资金投入的变化周期,具有一致性。

2022年,6家国有大型商业银行及10家全国性股份制商业银行金融科技投入总额为1787.64亿元,较上年增加142.04亿元,同比增长8.63%。就金融科技占营业收入比例来看,主要集中在2.83%-5.27%之间,其中,13家银行金融科技占营业收入比例较2021年有所增长。

科技人才方面,截至2022年末,6大国有银行及9家全国性股份行科技员工人数合计12.83万人,较2021年增加约1.25万人,增幅10.88%。值得关注的是,15家银行科技员工均较2021年有所增加;员工结构来看,其中13家银行科技员工占全部员工的比例也进一步增长。

“无科技不金融”,科技已成为银行业决战未来的关键。据中国银行业协会、普华永道今年联合发布的《中国银行家调查报告(2022)》,55.4%的受访银行家认为“金融科技引领数字化转型,带动业务增长”是银行业未来首要的利润增长点。展望未来,多家银行在其召开的2022年业绩发布会上提到,将继续加大信息科技投入力度,以高质量的金融科技支撑数字化转型,也为数字经济和实体经济的融合发展贡献金融力量。

16家银行金融科技投入总额超1787亿

在当前数字经济高速发展下,银行业金融机构持续加大金融科技投入力度。从各家银行披露的2022年业绩报告来看,2022年,6大国有银行及招商银行、中信银行、浦发银行、兴业银行、平安银行、光大银行、民生银行、广发银行、恒丰银行、渤海银行10家全国性股份行金融科技投入总额1787.64亿元,较上年增加142.04亿元,同比增长8.63%。

就国有大行来看,6家国有银行金融科技投入合计1165.49亿元,增幅8.42%,且6家国有银行金融科技投入均超过百亿元,其中工行最多;就增速来看,除了建行有微弱下降之外,另外5家国有大行均呈增长态势,其中交行增速最大,超过30%。具体来看,2022年,工行、建行、农行、中行金融科技投入均超过200亿元,分别为262.24亿元、232.90亿元、232.11亿元、215.41亿元,增速分别为0.91%、-1.21%、13.05%、15.70%,占营收比例为2.86%、2.83%、3.20%、3.49%;交行、邮储银行分别为116.31亿元、106.52亿元,增速分别为32.93%、6.20%,占营收比例对应5.26%、3.18%。

全国性股份行来看,2022年,招商银行金融科技投入超过100亿元为141.68亿元,增速6.60%;占营收比例4.51%,较上年增加0.14个百分点。值得关注的是,招商银行金融科技投入不仅位居股份行首位,且超过交行、邮储银行。此外,2022年,中信银行、兴业银行、浦发银行、平安银行、光大银行、民生银行、广发银行、恒丰银行、渤海银行金融科技投入分别为87.49亿元、82.51亿元、70.07亿元、69.29亿元、61.27亿元、47.07亿元、37.07亿元、13.10亿元、12.60亿元,增速为16.08%、29.65%、4.49%、-6.15%、5.89%、22.48%、19.54%、-37.94%、33.33%,占营收比例分别为4.14%、3.71%、3.71%、3.85%、4.04%、3.57%、4.93%、5.27%、4.76%,除了平安银行、恒丰银行金融科技投入占营收比例较上年有所减少之外,其他8家全国性股份行均较上年有所增长。

“在投入力度上,总体保持较高增速,不同银行之间存在差异,主要是银行根据自身情况权衡决策的结果。”邮储银行研究员娄飞鹏分析进一步分析称,银行数字化转型仍然在快速推进过程中,后续对金融科技的投入仍然会保持较高水平。

“不同银行数字化所处的阶段不一样,投入能力不同,目标不同,金融科技投入会略有差异,但是基本都保持较快的正增长。”上海金融与发展实验室主任曾刚认为,从银行的角度来看,金融科技投入在加速增长,未来一段时间也同样会维持较高的投入,趋势没有发生改变。

金融科技员工占比持续提升

银行业在加大金融科技投入的同时,金融科技员工的人数以及占全行员工的比例也在不断增长。2022年,6家国有大行以及招商银行、中信银行、兴业银行、浦发银行、民生银行、光大银行、广发银行、渤海银行、浙商银行9家全国性股份行金融科技员工合计12.83万人,较2021年增加约1.25万人,增幅10.88%。值得关注的是,上述15家银行金融科技员工的数量均正增长;除招商银行、浦发银行外,另外13家银行金融科技员工占全行员工的比例均较2021年有所增长。

国有大行来看,6家国有大行金融科技员工数量均较2021年末所有增加,其中工行遥遥领先,超过3万人。另外,6家国有大行金融科技员工占全行员工比例均呈增长态势。截至2022年末,工行金融科技人员达到3.6万人,占全行员工的8.3%,较上年末增加0.20个百分点。建行、中行、农行金融科技员工均超过1万人,分别为1.58万人、1.33万人、1.00万人,较上年末分别增加690人、445人、962人,占全部员工比例对应为4.20%、4.35%、2.22%,均较上年末增长;邮储银行金融科技员工超过6300人,占全行员工的3.27%,较上年末增加0.51个百分点;交行金融科技人员5862人,较上年末增加1323人,增幅 29.15%,占员工总人数比例6.38%,较上年末增加1.35个百分点。

全国性股份行来看,招商银行金融科技员工人数最多,超过1万人;兴业银行增加最多,该行金融科技员工较2021年末增加3396人,增幅102.82%。具体来看,截至2022年末,招商银行研发人员达10846人,较上年末增长8.00%,占员工总数的9.60%;兴业银行、浦发银行(母公司科技开发相关人员)、中信银行(不含子公司)、民生银行、光大银行、广发银行、浙商银行、渤海银行金融科技员工分别为6699人、6447人、4762人、4053人、3212人、2093人、1615人、1271人,分别较上年末增加3396人、19人、476人、991人、851人、34人、176人、405人,占全行员工的比例分别为11.87%、10.47%、8.40%、6.78%、6.75%、5.55%、9.60%、9.57%,除了招商银行、浦发银行科技员工占全行员工比例较上年末减少之外,另外7家银行均较上年有所增加。

多名业内专家表示,科技员工占比仍有望提升。“新一轮科技革命日新月异,科技创新快速迭代,也要求银行科技人员能够快速学习,保障处在科技创新前沿。同时,为了科技更好赋能银行经营,也需要科技人员对银行发展和业务创新、风险管理等有较多的了解。”娄飞鹏表示,银行数字化转型是必然的方向,也是行业的共识。围绕这个方向,后续科技员工占比预计仍然会增加。

与此同时,光大银行金融市场部宏观研究员周茂华接受中国网财经记者采访时表示,科技员工结构主要根据各银行业务发展情况而定,从银行数字化转型趋势看,科技员工占比仍有望提升。

科技已成银行业决战未来关键

数字化转型是银行业“必答题”。多家银行在科技资金投入、科技人才等方面持续发力的同时,还将发展金融科技提升到战略引领层面。

金融科技战略是建行的“三大战略”之一。建行行长张金良在该行2022年度业绩发布会上表示,该行以金融科技激发业务增长潜力,对内敏捷响应业务需求,对外赋能社会治理,助力“数字中国”建设。“新的一年,建行将强化金融科技赋能作用,进一步加大科技投入,持续提升科技治理能力,完善研发和运营架构体系,加强数字化经营能力,深化手机银行和建行生活‘双子星’融合发展。借助于金融科技力量,将金融服务润物无声般地融入城乡居民生产生活场景,让金融服务成为一种人人皆可享有的基本权力,一种社会大众追求美好生活的工具。”

工行副行长张文武在该行2022年度业绩发布会上表示,该行将聚焦增动能,着力以数字化转型打造高质量发展新引擎,主要有三方面工作:一是完善数字服务生态。围绕对外服务客户、对内赋能员工,全面推动数字化转型。二是深化科技研发应用。瞄准前沿技术和薄弱环节,持续完善科技创新体系、金融服务平台体系,以高质量的金融科技支撑数字化转型。三是强化安全稳健运营。持续加强技术安全、系统安全、运用安全管理,确保数字化转型安全稳定高效。

农行行长付万军表示,数字化经营是该行“三大战略”之一。近两年,该行始终坚持以数据为主线实施“十大工程”来全力推进数字化转型。2022年,该行“十大工程”已经基本完成了框架建设,重点领域的数据运用能力明显提升,数字化转型的成效十分显著。“今年我们将进一步巩固数字化转型的成果,深化共享复用,并将根据业务和经营管理的需要拓展新的应用领域,不断地把数字化转型向纵深推动。”

中行首席信息官孟茜表示,整体来看,去年该行在数字化转型,金融科技创新方面取得了较好的业绩。今年将继续坚决落实党中央的决策部署,保持战略定力,深入推进绿洲工程、数据治理、智慧运营和场景建设等重大工程。提高数字和营销、运营管理和服务能力,为集团高质量发展贡献更多的数字力量,也为数字经济和实体经济的融合发展贡献更多的中行力量。

“‘无科技不金融’,科技是银行业决战未来的关键。” 邮储银行首席信息官牛新庄表示,该行高度重视信息科技工作,深入贯彻科技兴行和创新驱动发展战略,近年来持续加大科技创新力度,全力推进金融科技关键技术自主可控,全面提升客户服务体验,让金融科技成为推动邮储银行高质量发展的强大动力。“未来,邮储银行将继续加大信息科技投入力度,更加注重科技引领价值的发挥,更加重视自主可控能力的建设,持续提升我行科技赋能成效。”

光大银行副行长杨兵兵在该行2022年业绩发布会上表示,光大银行今年的金融科技领域重点方向可以概括为“围绕着一套规划、提升两项能力、打造三大中台、做好四类风控”。

在娄飞鹏看来,银行进行数字化转型是全方位的,不仅需要加大科技投入完善硬件,增加科技人员,还需要在人员理念尤其是高级管理人员理念上转变,战略制定上重视数字化转型并落地实施,对员工进行教育培训让全员参与推动数字化转型。

曾刚认为,银行数字化转型的最优路径不是唯一的,每家机构需要综合考虑自身的资源禀赋、历史沿革、发展状况、经营理念和组织文化等,循序渐进改善体系架构、培养核心能力,而不是简单照搬其他银行的经验与模式。

文章来源:供应链金融创新研究

客户服务中心热线:4008639066 ( 工作日 9:00-17:00 )